por Francisco Andrade – Pesquisador do iCoLab

Macro Números em DeFi

Um aspecto importante é a recentidade de pesquisas acadêmicas e estudos profissionais direcionados ao tema DeFi, ou finanças descentralizadas (FRIZZO-BARKER, 2020).

As finanças descentralizadas possuem blocos de construção, e cada bloco por si só possui características específicas, que juntas, fazem parte do sistema DeFi. Ao pesquisar nas bases científicas, e empregarmos termos chave tais como: “Blockchain and Finance”, perceberemos pesquisas surgindo somente após a consolidação da Blockchain Ethereum, que foi lançada em 2015, porém, ganhou adoção pela comunidade e consequentemente escala e potencial de aplicações disruptivas após dois anos aproximadamente, conforme Tabela 1.

Tabela 1. Resultado de buscas em base científica. Fonte: Scopus, 2022.

Em que pese o pouco tempo, as finanças descentralizadas já são uma realidade, não sendo mais um projeto ou um White paper em estudo. Os indicadores estatísticos desse ecossistema destacam o forte crescimento já experimentado em um período bastante curto (KATONA, 2021). A capitalização de mercado dos tokens DeFi flutua acima de 100 bilhões de dólares americanos (Figura 3), (COINGECKO, 2022); (DAPPRADAR, 2022); e o valor total de ativos criptográficos atualmente implantados nos sistemas DeFi (Figura 4) são estimados em 77 bilhões de dólares americanos (DEFIPULSE, 2022).

Figura 3 – Capitalização do mercado DeFi. Fonte: Dappradar, 2022.

Figura 4 – Valor total bloqueado em DeFi. Fonte: Defi Pulse, 2022.

Outro dado interessante, que deve ser considerado, é a comparação de evolução de Ativos sob gestão de fundos de investimentos e a comparação de valor total bloqueado nas DeFis, importante ressaltar que a intenção dessa análise em específico é a de comparar crescimento e não valores absolutos. Conforme dados da ANBIMA (ANBIMA, 2022), em 1972 a indústria de fundos de investimentos no Brasil possuía R$ 23,5 MM (vinte e três milhões e quinhentos mil reais) em saldo, e passou para aproximadamente R$ 6,88 T (seis trilhões e oitocentos e oitenta bilhões de Reais), em 2021. Um salto de 300 vezes em ativos sob gestão. Porém, em que pese as peculiaridades do período, foram necessários aproximadamente cinquenta anos para que tal indústria conseguisse adoção e escalabilidade. Ao olhar o universo cripto, existe um salto de aproximadamente US$ 100 MM para US$ 200 Bi, algo em torno de 2.000 vezes, sendo constatado um prazo de apenas dois anos para esse atingimento.

Figura 5 – Ativos sob gestão. Fonte: Anbima, 2022. The Block Crypto, 2022.

A quantidade de usuários em finanças descentralizadas, de acordo com o relatório da Messari, traz um crescimento exponencial, demonstrando a adoção em larga escala e retroalimentando as soluções insurgentes desse novo paradigma.

Figura 6 – Quantidade de usuários em DeFi. Fonte: Messari, (2021).

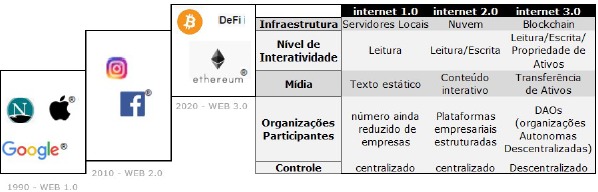

Também como informação abrangente, no artigo de Patrick Schueffel (SCHUEFFEL, 2021) é feita uma comparação entre o sistema financeiro tradicional e o sistema financeiro descentralizado já com a lente comparativa das características dos serviços prestados atualmente. A Tabela 2, traz essa comparação.

Tabela 2 – Tabela comparativa: DeFi vs. Finanças Tradicionais. Fonte: Schueffel, 2021.

Após o conceito introdutório e números que definem o atual estágio de evolução das finanças descentralizadas, a lente a ser utilizada a seguir, terá enfoque na tipologia dos principais protocolos de DeFi.

Infraestrutura DeFi

Existem, não só no meio acadêmico, mas também no meio empresarial, tentativas de organizar as suas possíveis soluções em blocos, como por exemplo a Figura 7. Ou mesmo conforme a Figura 8, que tenta enumerar já a quantidade de soluções insurgentes na rede Ethereum. Em que pese as inúmeras possibilidades de estudo desse ecossistema, será apresentado uma tipologia própria desta pesquisa, como forma de contribuição, com os principais protocolos conforme a Figura 9. Terá também como linha mestra o seguinte recorte para que se possa discutir a respeito das estruturas elencadas com profundidade: Infraestrutura DeFi, Criptomoedas Estáveis (stablecoins), mercado de crédito (lending), oráculos e corretoras descentralizadas.

Figura 7 – Blocos do ecossistema DeFi. Fonte: Solanians, 2022.

Figura 8 – Insurgentes DeFi da Rede Ethereum. Fonte: Livecoins, 2022.

Figura 9 – Tipologia DeFi. Fonte: Autor

A infraestrutura DeFi, é na verdade multicamadas. Cada camada proporciona a infraestrutura necessária para que as outras funcionem. Faremos o recorte em três componentes de camada para demonstrar o funcionamento prático da arquitetura DeFi.

Primeira camada: Blockchain original, ou camada nativa. Seria a rede Blockchain sob a qual a Defi será construída. Temos como exemplo nas Figuras 7 e 8 as redes Ethereum e Solana, Blockchains com tokens nativos e protocolos próprios, que determinarão custo de transação, velocidade, escalabilidade entre outros fatores decisivos para evolução do sistema DeFi que aderir à Blockchain específica.

Segunda camada: Camada de Valor, camada onde constam os ativos nativos transacionados pela Blockchain (exemplo: Blockchain Ethereum – ETH, Blockchain solana – SOL), bem como os tokens fungíveis ERC-20 ou tokens não fungíveis (NFTs) ERC-721, por exemplo. Entram aqui também ativos tokenizados (recebíveis imobiliários, por exemplo).

Terceira camada: Camada UX. Seria a camada de experiência do usuário de fato (user experience). Camada onde o usuário tem acesso às interfaces do ecossistema, ou seja, às aplicações tais como: empréstimos, derivativos, stablecoins, bolsas descentralizadas, ativos tokenizados.

Para funcionamento dessa infraestrutura, os oráculos são fundamentais, pois fazem a interface entre o mundo on-chain (dentro da Blockchain específica do protocolo deFi) e dados off-chain (fora da Blockchain específica), como por exemplo, cotações de ações que não estão dentra da Blockchain. A figura 9 demonstra o funcionamento da infraestrutura DeFi como um todo.

Figura 10. Camadas da infraestrutura DeFi. Fonte: Autor.

3.3. Stablecoins

Após o primeiro marco para implementação das DeFis, que foi a Blockchain programável, o segundo marco foi buscar algum mecanismo que pudesse resolver a questão da volatilidade das criptomoedas, característica inibidora de adoção ao ecossistema. As stablecoins, ou moedas estáveis, vieram justamente para atender a esse propósito. Elas poderiam herdar as principais características do Bitcoin como: baixos custos de transação, transferibilidade e conversibilidade internacional sem fronteiras, pseudo-anonimato e transparência em tempo real, e ir além, resolvendo a questão da oscilações de preços, e ajudando o grande público a ter contato com a nova tecnologia trazendo para o ecossistema dos critpoativos, ativos amplamente aceitos e conhecidos pelo público em geral, como por exemplo o dólar (SCHUEFFEL, 2021). Os protocolos de stablecoins mais utilizados são os descritos a seguir. ex: Tether (USDT), USD Coin (USDC), DAI (DAI) entre outras (Figura 11).

Figura 11. Capitalização de mercado de moedas estáveis. Fonte: CoinmarketCap, 2022.

Esses tokens digitais, como ferramenta tecnológica, são projetados para ter volatilidade mínima, o que incentiva confiança, usabilidade e contratos inteligentes, principalmente no longo prazo, podendo ser divididos em duas categorias: colateralizadas, e não-colateralizadas. As moedas estáveis colateralizadas, são lastreadas por uma moeda convencional em reserva e são amplamente utilizadas pelos protocolos de finanças descentralizadas em função da sua baixa volatilidade. Já as moedas estáveis não-colateralizadas, não possuem tal característica, pois propõem um modelo integrativo com outros tokens, com a finalidade de estruturar garantias através de contratos inteligentes, mantendo dessa forma uma taxa indexada à esse algoritmo. Por isso, são conhecidas como moedas estáveis algorítimicas.

3.4. Mercado de Crédito

Enquanto nas finanças tradicionais, os bancos principalmente, ou mesmo os instrumentos do mercado de capitais (CRI, CRAs, Debêntures), fazem a interface entre recursos escassos e recursos excedentes, nas finanças descentralizadas, os protocolos operam de forma diferente. As aplicações em Blockchain formam pools de liquidez onde os aplicadores emprestam recursos diretamente para os tomadores sem a necessidade de intermediários, ou seja, os contratos inteligentes (smart contracts) são os responsáveis pela aplicação das taxas de juros, bem como o ALM (asset & liability management) do sistema.

Os empréstimos são geralmente com garantias sobrecolateralizadas, ou seja, com valores em garantia acima do valor tomado como empréstimo, em linha com a monta necessária para mitigar riscos de prejuízo em caso de inadimplemento. Nessa modalidade, onde o valor da garantia depositada excede o valor da dívida, o colateral utilizado garante simultaneamente que o credor, através de contrato inteligente, possa recuperar o valor emprestado, e fornece ao mutuário um incentivo para reembolsar o empréstimo. Caso o valor da garantia bloqueada alcance níveis inferiores a algum limite de liquidação, os chamados liquidatários, um tipo de detentor desse direito, podem comprar a garantia bloqueada com desconto e fechar a posição da dívida do mutuário. Uma alternativa a esse tipo de empréstimo sobrecolateralizado, são os empréstimos instantâneos, que são colateralizados pela duração de uma única transação, exigindo que o mutuário pague o valor total emprestado acrescido de juros até o final da mesma. Os empréstimos instantâneos, de fato, aproveitam a atomicidade de um blockchain (ou seja, a transação falha se o empréstimo não for pago na mesma transação) e oferecem vários casos de uso, como arbitragem de câmbio descentralizada e trocas de garantias. (GUDGEON, 2020). Os protocolos mais utilizados são os descritos a seguir: Aave (LEND), MakerDAO (MKR), Compound (COMP) entre outras.

3.5. Oráculos

Os Oráculos, do inglês “Oracles”, são aplicações responsáveis por prover conectividade para os demais aplicativos descentralizados. Através dos oráculos, sistemas implementados através de contratos inteligentes podem se conectar com o mundo off-chain como corretoras, bancos, sistemas de pagamentos e também com outras redes Blockchain. Os protocolos desenvolvidos em Blockchain e seus devidos contratos inteligentes (smart contracts) estão limitados a apenas obter informações e dados que estão dentro da mesma rede, portanto, essa limitação levou os desenvolvedores a criar oráculos, que são essenciais para as atualizações das camadas de protocolos em Blockchains (Figura 11). Sem os oráculos, não seria possível a criação de aplicações que utilizem índices, preços de ações, cotações de dólar ou outras moedas para aplicações em stablecoins não cutodiadas, ou qualquer tipo de cotação que exija acompanhamento online de tais números.

Se por um lado, a tecnologia blockchain tenta remover a dependência da aplicação de terceiros, ou agentes centrais, por outro lado, os contratos inteligentes precisam acessar dados de fora do blockchain para interagir com o mundo real. Como exemplo, poderíamos ter um contrato inteligente cuja finalidade seria vender automaticamente um Bitcoin quando o preço atingisse um determinado nível de preço, portanto, para que este contrato funcione, o contrato precisaria acessar os preços atualizados do Bitcoin. Se os dados não forem obtidos de maneira precisa e oportuna, determinado agente econômico poderia obter ganhos aproveitando preços obsoletos ou errados. Nessa linha, uma solução seria permitir que o contrato inteligente obtivesse o preço consultando uma API de alguma exchange, ocorre que o problema com esta solução é que quase todas as blockchains são projetadas para serem determinísticas, o que significa que qualquer estado deve ser reproduzível dado o histórico das transações da rede. O determinismo é importante para que os diferentes nós que executam o contrato possam chegar a um consenso. Uma vez que consultar a internet pode, em geral, produzir valores diferentes (por exemplo, o preço depende do momento da consulta), permitir que o contrato inteligente consulte o preço levam a valores diferentes entre os nós, impossibilitando assim o consenso. Uma solução para o problema acima é usar uma entidade externa à blockchain (off-chain) que faz a consulta e publica os dados na blockchain nativa. Uma vez que os dados estejam inseridos dentro da blockchain, os contratos inteligentes podem acessá-los e usá-los. A questão central no projeto de qualquer oráculo é a confiança, dado que um contrato inteligente é tão seguro quanto seus componentes menos seguros. O que quer dizer que, se os dados fornecidos por um oráculo estiverem corrompidos, a saída do contrato inteligente também estará. (MAKAROV, 2022)

Um dos protocolos mais utilizados é o Chainlink (LINK).

Figura 12. Esquema visual de um modelo de oráculo. Fonte: Livecoins, 2022.

3.6. Corretoras Descentralizadas

As Corretoras descentralizadas – da sigla em inglês DEX, são plataformas onde os usuários podem comprar e vender criptoativos diretamente sem intermediação de uma corretora centralizada. Como não são empresas, as negociações não possuem qualquer tipo de intermediário, também por isso, elas são menos burocráticas e não necessitam que o investidor informe dados pessoais para acessá-las. Ademais, oferece incentivos aos provedores de liquidez, podendo gerar renda passiva ao emprestar criptos para os pools de liquidez. Justamente pelo fato dos ativos estarem em uma rede compartilhada, os riscos de ataques cibernéticos são mitigados, dado que toda a rede teria que ser derrubada, tornando o processo extremamente difícil.

Dentre os diversos pontos, destaca-se uma questão importante a respeito das vantagens das trocas descentralizadas sobre as centralizadas, que é a capacidade de os usuários manterem o controle de suas chaves privadas. Quando os participantes do mercado depositam seus tokens criptográficos em uma exchange centralizada, eles perdem sua propriedade para a exchange. Isso os expõe ao risco cambial se a bolsa for hackeada e seus ativos podem sofrer perdas significativas. Em sua maioria, as exchanges descentralizdas, usam protocolos de formador de mercado automatizado, que permitem uma troca direta de dois ativos criptográficos. Como exemplo temos: Binance DEX, Curve Finance (CRV), Balancer (BAL) e Uniswap entre outras.

4. Riscos e Oportunidades

A tecnologia Blockchain pode reduzir os custos de transação, expandir o seu potencial e incrementar consideravelmente as transações ponto a ponto, criando um novo paradigma para modelos de negócios descentralizados. Esse novo paradigma pode criar um sistema financeiro alternativo que pode ser mais descentralizado, inovador, interoperável, sem fronteiras e transparente. Embora muitos desafios ainda precisem ser enfrentados, empreendedores, principalmente os que possuem enfoque em inovação, vêm buscando modelos de negócios descentralizados que tradicionalmente não seriam viáveis sem a tecnologia Blockchain. Se bem-sucedidos, os modelos de negócios descentralizados têm o potencial de remodelar as indústrias existentes e criar um novo cenário para o empreendedorismo. Além disso, eles podem desafiar os pesquisadores a apresentar novas teorias para explicar os potenciais benefícios e riscos da descentralização (Tabela 3).

Tabela 3 – Tabela de oportunidades em Finanças Descentralizadas. Fonte: Autor.

A forma tradicional de captação de recursos por startups através de fundos de venture capital, pode ser incrementada, ou mesmo alterada, através de ICOs (initial coin offerings), trazendo uma nova forma de relação com esse tipo de investidor, potencializando o uso, por exemplo, de smart contracts, para formalizar regras de governança na utilização desse investimento. (LEE; GUO; WANG, 2018).

O fato da tecnologia Blockchain ter o código fonte aberto (open source) traz um alto grau de escala e um ambiente extremamente colaborativo, permitindo o surgimento de soluções tecnológicas validadas por inúmeros atores desse mercado. O Bitcoin, por possuir o seu código-fonte publicamente disponível, tornou-se um software que permite trabalhos derivados do mesmo. Programadores de computador em todo o mundo podem copiar, modificar e experimentar o conceito Bitcoin, criando assim muitas criptomoedas alternativas (altcoins). Isso traz possibilidades praticamente ilimitadas e um ecossistema que permite diversas experimentações no desenvolvimento de soluções que tangenciam essa tecnologia (MING, 2020).

Na academia, artigos científicos começaram a ser publicados a respeito do surgimento e impacto de Blockchain, Bitcoin e projetos relacionados a partir de 2014, coincidindo com o surgimento do Ethereum, que amplia os objetos de pesquisa consideravelmente, dado o seu caráter programável e disruptivo. Em um estudo de revisão sistemática específico em Blockchain na literatura de negócios de 2014 a 2018, mostram um rápido aumento de estudos durante tal período (SWAN, 2015). Tais descobertas transmitem insights importantes sobre o atual estágio de investigação acadêmica sobre Blockchain, incluindo seus principais benefícios e desafios para os negócios e a sociedade. Ou seja, há ainda um enorme espaço acadêmico para explorar de maneira científica aspectos dessa tecnologia.

Merecem destaque os protocolos criados de stablecoins, não os custodiados como USDT ou USDC, onde há o lastro através de uma custódia em dólar, para a emissão de um criptodólar, mas sim, os não custodiados, que tiveram o seu início no protocolo MakerDao. O conceito desses protocolos é utilizar criptoativos com método de consenso PoW (Proof of Work), Bitcoin é um dos tokens mais utilizados nesse caso. Em termos práticos, o Bitcoin entra no protocolo como garantia, ou seja, colateral, do outro lado sai um token sintético (DAI, no caso do Maker Dao), através de um complexo sistema de calibração, esse token sintético se mantém próximo sempre da paridade um para um em dólar, o que traz para o sistema a estabilidade necessária para a sua adoção em larga escala e a emissão de uma moeda não emitida por banco central, tornando o ecossistema ainda mais independente e disruptivo.

Outra possibilidade para utilização dessa tecnologia seria a criação de empréstimos que fogem à estrutura formal bancária, e que normalmente ocorrem em regiões distantes dos grandes centros empresariais, criando plataformas para círculos de empréstimos sociais confiáveis, formalizando através de contratos inteligentes práticas informais para se tornarem inclusivas, baixo custo e confiáveis. A maneira pela qual as pessoas emprestam dinheiro em ambientes locais, traz oportunidades para incrementar serviços de crédito financeiro, melhorando as práticas de empréstimo existentes, acompanhados por uma proposta de valor contextualizada que se desenvolve em torno de segurança e eficiência (LARIOS-HERNÁNDEZ, 2017).

Um dos aspectos mais importantes de tal tecnologia é o de excluir a necessidade de escrituradores, agentes de custódia, registradores, administradores para transações de investimentos por exemplo. Já existem atualmente aplicações onde toda e qualquer ordem de investimento passa pela tecnologia Blockchain, dando certeza a um determinado grupo de investidores ou mesmo pequenos clubes de investimento garantias que simplesmente são dadas por contratos inteligentes e não mais agentes fiduciários ou agentes centrais. Evitando, por exemplo, mudanças das ordens executadas, fraudes em extratos, sem necessidade de contratação de auditoria externa dado o caráter imutável e transparente dessa tecnologia (SCHÄR, 2021).

Tabela 4 – Tabela de Riscos em Finanças Descentralizadas. Fonte: Autor.

Se por um lado as finanças descentralizadas demonstram inúmeras vantagens com relação aos aspectos práticos de substituição de agentes centrais, por outro, existem riscos e limitações bem claros quando utilizamos não só a lente teórica, mas também a lente empírica concernente à DeFi (Tabela 3). Em uma primeira constatação, temos uma prática enorme de utilização de ativos sem driver de valor, gerando uma série de projetos pump and dump insurgentes de DeFi, ou seja, o projeto se apresenta com um whitepaper, cria confiança da comunidade, e após determinado valor aplicado no projeto por investidores, ocorre saída em grande escala de capital, fazendo com que ocorra prejuízos de quem fez parte da adoção do projeto. Temos também como limitação da DeFi, a experiência do usuário ainda complexa se comparada ao sistema financeiro tradicional. Basta comparar uma simples abertura de conta e envio de recursos para investimento em banco ou corretora, com a abertura de uma wallet, envio de recurso e liquidação na aquisição de um criptoativo. Outra limitação cuja constatação é importante, seria o fato das finanças descentralizadas se basearem em criptoativos que são voláteis, dificultando a sua adoção. Apesar das stablecoins resolverem parte do problema da volatilidade, um ecossistema ainda muito volátil, diminui muito a atratividade para investimentos de maior prazo, ou que exijam valores bloqueados para prover liquidez às plataformas de empréstimo.

É necessário também, constatar a questão da incerteza regulatória. Naturalmente a inovação anda à frente da regulação, mas, as criptomoedas já enfrentam volatilidades correlacionadas a questões de regulação, onde se vê entrada ou saída de investidores de peso à medida que países ou autoridades internacionais sancionam ou apontem caminhos de restrição ou até mesmo proibição, bem como adoção em larga escala. Há também a preocupação com o custo, à medida em que uma rede descentralizada cresce, pois construir confiança distribuída em plataformas descentralizadas pode ser caro, limitando o potencial de suas aplicações (CHEN; BELLAVITIS, 2020).

Outros dificultadores consideráveis à promessa de uma engenharia financeira alternativa que prioriza a desintermediação e a descentralização, são a manipulação de mercado, incentivos distorcidos, excesso de curto prazo, esquemas Ponzi, desafios em geral de lavagem de dinheiro que também atrasam a adoção mais ampla do DeFi. Muitas ofertas de DeFi, que promovem instrumentos de alta taxa de juros para atrair as partes interessadas, deveriam ser vistas em um contexto ajustado ao risco, onde suas altas taxas de juros, bem acima daquelas encontradas em classes de ativos tradicionais, também representam riscos duvidosos ou mesmo difíceis de mensurar (CHOHAN, 2021).

Outro aspecto importante, é referente ao nível de complexidade da tecnologia, onde o investimento nessa classe de ativos exige uma compreensão de tal complexidade e dos riscos associados (Tabela 4). Outras questões, como segurança de custódia, padrão de relatório sem custodiante e fiduciário e a estrutura de governança de um sistema de criptomoeda descentralizado e autônomo, bem como o risco e a complexidade de lidar com identidades não regulamentadas, precisam ser mais bem avaliados e com informações disponibilizadas mais transparentes ao investidor entrante nesse mercado (LEE; GUO; WANG, 2018).

Muitas altcoins (criptomoedas alternativas ao Bitcoins), no entanto, foram criadas como um simples clone do Bitcoin, com o mínimo de alterações, algumas com o propósito de inovar, outras simplesmente com o propósito de realizar golpes por meio de ofertas iniciais de moedas (ICOs – Initial Coin Offering), com os criadores desaparecendo após o crowdsourcing de altcoins da comunidade. Além disso, algumas altcoins também foram criadas com objetivos de roubar detalhes pessoais dos usuários ou chaves privadas de Bitcoin por meio da instalação de malware e trojans em carteiras de altcoin. A presença de aproveitadores e fraudadores, no entanto, não implica na fraqueza dessa classe de ativos, mas sim, demonstra incômodos que não devem distrair o fato de que as criptomoedas são uma nova classe de ativos que veio para ficar (MING, 2020).

5. Conclusão

O setor de finanças descentralizadas está passando por um crescimento elevado e constante, em função não só do valor investido nos protocolos, que seria o equivalente ao ativo sob gestão (AUM – assets under managenent) no mercado financeiro tradicional, e no mundo cripto, denominado Valor total bloqueado (Total Value Locked), mas também, no incremento do volume da base de usuários (Figura 4), o que mostra um sinal mais consistente de que o crescimento pode ser sustentável e duradouro.

Esse crescimento traduz por si só o propósito das Defis, que é justamente explorar a ineficiência advinda do alto grau de concentração do sistema financeiro tradicional, que, se por um lado trouxe uma enorme evolução à sociedade, por outro trouxe muitas lacunas.

Ao traçar um paralelo entre o sistema financeiro tradicional e o surgimento das finanças descentralizadas, é possível verificar que há uma demanda reprimida enorme pela remodelagem dos modelos tradicionais de serviços financeiros, que visam perpassar questões como: enorme fatia da população continua desbancarizada, falta de interesse pelos clientes de menor porte, trazendo uma péssima experiência de usuário para essa larga fatia de mercado, excesso de taxas cobradas (somente como parâmetro, as folhas de pagamento dos bancos brasileiros são pagas integralmente com as tarifas bancárias) em função do alto poder de barganha desses agentes centrais, compensação, liquidação e custódia de ativos, que engessam a tentativa de inovar no modelo financeiro tradicional, horários de funcionamento, entre outros aspectos que não permitiram ao mercado financeiro a aderência ao potencial disruptivo insurgente.

Por outro lado, ao resolvermos as lacunas inerentes à ineficiência do sistema financeiro tradicional, nos deparamos com outros possíveis gargalos nas DeFis, dentre outros, dois importantes são: escalabilidade e custo de transação, porém, dada a velocidade e o ambiente colaborativo desse ecossistema, tais questões já estão sendo tratados nos White papers dos protocolos que buscam ser protagonistas no mundo cripto, dentre outros diversos atores nesse mercado.

Em que pese os dificultadores no processo de adoção das DeFis, após análise comparativa da sua estrutura ao sistema financeiro tradicional, percebe-se que os principais protocolos que participam das camadas dessa indústria, demonstram viabilidade e crescimento sustentável, criando um ecossistema comprometido e colaborativo formado por usuários, desenvolvedores e investidores, que buscam mudar o panorama financeiro atual, e trazendo para o mercado financeiro tradicional o já experimentado por outras indústrias: incumbentes versus insurgentes e abrindo o sistema financeiro para milhões de pessoas atualmente mal atendidas e transformando a forma como são explorados os serviços financeiros em sua essência.

Esta pesquisa possui como limitação principal a abrangência do ecossistema ao qual está inserido o tema, bem como o seu dinamismo, fazendo com que recortes temporais rapidamente tenham suas premissas afetadas por esse aspecto. Outra questão importante refere-se a amostragem de artigos, que pode representar uma limitação em termos de sua representatividade, uma vez que a quantidade de material científico produzido ainda não trouxe à tona autores ou trabalhos seminais. Por fim, o recorte realizado neste estudo traz enfoque aos principais protocolos, e de uma maneira geral com direções tanto positivas quanto negativas em suas relações, porém, o recorte por si só, é uma limitação importante uma vez que protocolos não elencados aqui, podem passar a ter impacto significativo ao ecossistema de finanças descentralizadas e não terem o seu peso ponderando a análise aqui proposta de riscos e oportunidades.

6. Referências Bibliográficas

Anbima, (2022). Consolidado histórico de Fundos de Investimento. Acessado em 18 Mar 2022 do link: https://www.anbima.com.br/pt_br/informar/estatisticas/fundos-de-investimento/fi-consolidado-historico.htm

ANDONI, M. et al. Blockchain technology in the energy sector: A systematic review of challenges and opportunities. Renewable and Sustainable Energy Reviews, v. 100, n. February 2018, p. 143–174, 2019.

BENSTON, G. J.; SMITH, C. W. A Transactions Cost Approach to the Theory of Financial Intermediation the Thirty-Fourth Annual Meeting of the American Finance Association Dallas , Texas Published by : Wiley for the American Finance Association Stable URL : http://www.jstor.com/stable/2. v. 31, n. 2, p. 215–231, 1976.

CATALINI, C.; GANS, J. S. Some simple economics of the Blockchain. Communications of the ACM, v. 63, n. 7, p. 80–90, 2020.

CHEN, Y.; BELLAVITIS, C. Blockchain disruption and decentralized finance: The rise of decentralized business models. Journal of Business Venturing Insights, v. 13, n. November 2019, p. e00151, 2020.

Coingecko. (2022). Cryptocurrency Market Capitalization. Acessado em 18 Mar 2022 do link: https://www.coingecko.com/en/categories/decentralized-finance-defi

CHOHAN, U. W. Decentralized Finance (DeFi): An Emergent Alternative Financial Architecture. SSRN Electronic Journal, 2021.

CoinMarketCap. (2022). Cryptocurrency market capitalizations. Acessado em 10 Fev 2022 do link: https://coinmarketcap.com

CRESWELL, J.W. Projeto de pesquisa: métodos qualitativo, quantitativo e misto. 3ª Ed, Artmed, Porto Alegre, 2010.

CRYPTOPIA. Direção: Torsten Hoffmann, Michael Watchulonis. Participação: Vitalik Buterin, Andreas M. Antonopoulos. Produção de Village Amazon Prime. 2020.

DappRadar. (2022). DeFi OverView. Acessado em 07/02/2022 do link https://dappradar.com/defi

EIKMANNS, B. C. et al. Is Ethereum the New iOS? Exploring the Platform Economy of Decentralized Finance. SSRN Electronic Journal, p. 1–11, 2021.

FRIZZO-BARKER, J. et al. Blockchain as a disruptive technology for business: A systematic review. International Journal of Information Management, v. 51, n. November 2019, p. 102029, 2020.

GUDGEON, Lewis et al. Defi protocols for loanable funds: Interest rates, liquidity and market efficiency. In: Proceedings of the 2nd ACM Conference on Advances in Financial Technologies. 2020. p. 92-112.

HashDex. (2022). Matriz de Riscos em Finanças Descentralizadas. Acessado em 20/03/2022 do link https://www.hashdex.com.br/etfs/defi11

HELFAT, Constance E.; MARTIN, Jeffrey A. Dynamic managerial capabilities: Review and assessment of managerial impact on strategic change. Journal of management, v. 41, n. 5, p. 1281-1312, 2015.

HOFFMAN, A. J. The Next Phase of Business Sustainability. SSRN Electronic Journal, v. 16, n. 1381, p. 34–39, 2018.

KATONA, T. Decentralized Finance : The Possibilities of a Blockchain “Money Lego” System. Financial and Economic Review, v. 20, n. 1, p. 74–102, 2021.

LARIOS-HERNÁNDEZ, G. J. Blockchain entrepreneurship opportunity in the practices of the unbankedBusiness Horizons, 2017.

LEE, D. K. C.; GUO, L.; WANG, Y. Cryptocurrency: A new investment opportunity? Journal of Alternative Investments, v. 20, n. 3, p. 16–40, 2018.

MAKAROV, Igor; SCHOAR, Antoinette. Cryptocurrencies and Decentralized Finance (DeFi). National Bureau of Economic Research, 2022.

MATTILA, J. The Blockchain Phenomenon The Disruptive Potential of Distributed Consensus Architectures. ETLA Working Papers, v. 38, p. 26, 2016.

Messari. (2021). Quantidade de usuários em DeFi. Acessado em 10 Out 2021 do link http://messari.io

MING, T. www.econstor.eu. 2016. POPESCU, A.-D. Decentralized Finance (DeFi) – The Lego of Finance. Social Sciences and Education Research Review, 2020.

NAKAMOTO, S. (2008). Bitcoin: A peer-to-peer electronic cashsystem. Available at https://bitcoin.org/bitcoin.pd

SCHÄR, F. Decentralized finance: on Blockchain-and smart contract-based financial markets. Federal Reserve Bank of St. Louis Review, v. 103, n. 2, p. 153–174, 2021.

SCHUEFFEL, P. DeFi: Decentralized Finance – An Introduction and Overview. Journal of Innovation Management, v. 9, n. 3, p. I–XI, 2021.

SCOPUS – 2001. Protocolo de pesquisa: (ALL(Blockchain AND Finance) AND Pubyear > 2007. [accessed 10 Mar 2022].

SELAN, B. Mercado financeiro / Beatriz Selan. Rio de Janeiro : SESES, 2014. 200 p. : il. [s.l.] Pelotas, Universidade Federal D E, 2010.

SWAN, Melanie. Blockchain: Blueprint for a new economy. ” O’Reilly Media, Inc.”, 2015.

TAPSCOTT, Don; TAPSCOTT, Alex. Blockchain revolution: how the technology behind Bitcoin is changing money, business, and the world. Penguin, 2016.

The Block, (2022). Value Locked by Category. Acessado em 18 Mar 2022 do link

Walport, M. (2022). Distributed ledger technology: beyond Blockchain. Acessado em 05 Mar 2022 do link https://assets.publishing.service.gov.uk/government/uploads/system/uploads/attachment_data/file/492972/gs-16-1-distributed-ledger-technology.pdf

Confira aqui a Parte I -> https://icolab.org.br/noticia/financas-descentralizhttps-icolab-org-br-noticia-financas-descentralizadas-defi-uma-abordagem-sistemica-adas-defi-uma-abordagem-sistemica/